Hogyan ad teljes pénzügyi és működési diagnózist a CPI, az OCF arány, a DSO és a BTC arány?

Az építőiparban a siker látszólag a projektek megnyerésén, a határidők tartásán és az árbevételen múlik. A valóságban azonban a stabil működés záloga nem az, hogy mennyi munkát vállal egy cég, hanem az, hogy mennyire kontrolláltan és előreláthatóan képes működni a pénzügyi és erőforrás-rendszerei szintjén.

Egy építőipari vállalat valódi erejét nem a befejezett projektek száma, hanem a pénzügyi oxigénszintje mutatja meg. Ahogy az egészségügyben a vérnyomás, pulzus és oxigénszint együttesen ad diagnózist, úgy az építőipari vállalatnál is van négy kulcsmutató, amely együtt teljes képet ad a cég állapotáról.

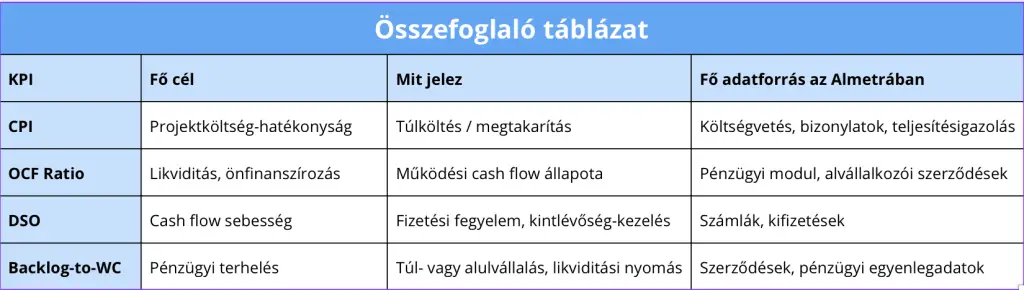

Ez a négy mutató:

- CPI (Cost Performance Index) – a projekt szintű költséghatékonyság

- OCF Arány (Operating Cash Flow Ratio) – a működési likviditás mértéke

- DSO (Days Sales Outstanding) – a kintlévőségek forgási sebessége

- BTC Arány (Backlog to Working Capital Ratio) – a jövőbeni kötelezettségek és pénzügyi kapacitás aránya

Ha ezek együtt egészséges értéket mutatnak, a vállalat pénzügyileg stabil, likvid, és növekedésre képes. Ha bármelyik tartósan kilóg a normál tartományból, az előre jelzi, hol fog „elfáradni” a működés.

1. CPI (Cost Performance Index) – a projekt szintű költséghatékonyság

A Cost Performance Index a projektvezetés klasszikus mutatója, amely az Earned Value Management (EVM) módszertan központi eleme. Az EVM-et a Project Management Institute (PMI) standardként alkalmazza világszerte, és különösen nagy infrastrukturális projekteknél nélkülözhetetlen. A tervekhez viszonyítja a tényleges teljesítményt, és valós időben képes jelzést adni a költségstruktúra elszabadulásáról.

A képlet

CPI = EV / AC

ahol:

- EV (Earned Value): az elvégzett munka értéke, azaz az a teljesítés, amely árbevételként elismerhető

- AC (Actual Cost): a ténylegesen felmerült költség ugyanerre az időszakra

Értelmezés

- CPI = 1,0 → a projekt pontosan terv szerint halad

- CPI < 1,0 → a projekt túlköltekezik (több pénz ment el, mint amennyi értéket előállított)

- CPI > 1,0 → a projekt a vártnál hatékonyabban működik

Miért kritikus az építőiparban?

Az építőipari projektköltségek nagy része alvállalkozói szerződésekhez és anyagbeszerzésekhez kapcsolódik, amelyek sokszor időben elcsúsznak a teljesítéssel. Emiatt a könyvelésen alapuló pénzügyi képek gyakran hetekkel késve mutatják csak meg, hogy egy projekt veszteségbe fordul.

Az Earned Value logika ezzel szemben a projektmenedzsment oldaláról közelít: azt vizsgálja, hogy az eddig elvégzett munka értéke (EV) mennyiben áll arányban a tényleges ráfordításokkal (AC). A kettő különbsége azonnal kimutatja, ha a projekt a tervezettnél drágább vagy olcsóbb.

Példa: Egy 100 millió forintos projekt 50%-os készültségnél 55 millió forintot költött el.

- EV = 50 millió Ft (50% × 100 M)

- AC = 55 millió Ft

- CPI = 50/55 = 0,91

Ez azt jelenti, hogy minden elköltött forintért csak 91 fillér értékű munka készült el – a projekt 9%-kal túlköltekezik.

Az Almetra-rendszerben

Az Almetra adatmodelljében a CPI számítás automatikusan történik:

- az EV a teljesítésigazolásokból származik

- az AC a bizonylatok és szerződések összerendeléséből épül fel

A rendszer képes projekt szinten és összevont portfólió szinten is kimutatni, mely projektek haladnak hatékonyan és melyeknél kezdődött el a költségcsúszás. Ez a mutató a „pénzügyi szeizmográf” – korán jelzi a rengést, még mielőtt a könyvelésben megjelenne.

2. OCF Ratio – a működési likviditás mutatója

Az Operating Cash Flow Ratio a cég rövid távú pénzügyi egészségét vizsgálja. Ez a likviditási mutató széles körben használatos a pénzügyi elemzésben, különösen a hitelminősítő intézetek (S&P, Moody’s) is alkalmazzák a vállalatok fizetőképességének értékelésére. Azt mutatja meg, hogy a működésből befolyó készpénz fedezi-e a rövid lejáratú kötelezettségeket.

A képlet

OCF Ratio = Működési cash flow / Rövid lejáratú kötelezettségek

Értelmezés

- < 0,5 → pénzügyi nyomás, a működés külső forrásokra szorul

- 0,5–1,0 → feszes, de fenntartható likviditás

- > 1,0 → egészséges, önfinanszírozó működés

Az OCF Ratio tehát a vállalat életjele. Ha tartósan 0,5 alatt marad, a cég nem képes önmagát finanszírozni: a projektek pénzárama nem fedezi a napi működés kötelezettségeit. Ez tipikusan abban nyilvánul meg, hogy a beszállítói számlák fizetése késik, vagy a bérek előfinanszírozása csak új projektek előlegeiből történik.

Miért kritikus az építőiparban?

Az építőipari cégeknél a cash flow természetes ingadozása sokkal nagyobb, mint más ágazatokban. A nagy összegű, mérföldköves kifizetések, a több hónapos teljesítésigazolási folyamatok és a szezonális projekttérkép miatt a vállalat gyakran „pénzügyileg szaggatott” ritmusban működik.

Ezért az OCF Ratio-t nem elegendő egyszer kiszámolni: idősorosan kell figyelni, projekt- és cégszinten is. A folyamatos monitorozás segít észrevenni, ha egy időszakban a beérkező pénzáramlás aránytalanul lelassul, és a működés átmenetileg hitelezésbe fordul.

Példa: Egy cég havi működési cash flow-ja 40 millió forint, rövid lejáratú kötelezettségei 50 millió forint.

- OCF Ratio = 40/50 = 0,8

Ez még elfogadható tartomány, de ha a következő hónapban a cash flow 30 millióra csökken, az arány 0,6-ra romlik – ez már figyelmeztető jel.

Az Almetra egyedi megoldása: OCF Extended Ratio

Az Almetra pénzügyi modulja képes kiterjesztett OCF számításra is. Ez a cég saját fejlesztésű mutatója, amely túlmutat a hagyományos pénzügyi számításokon:

OCF Extended Ratio = Működési cash flow / (Rövid lejáratú kötelezettségek + Hátralévő alvállalkozói szerződéses kötelezettségek)

Ez a mutató reális képet ad a valós likviditási kitettségről, hiszen nemcsak a már könyvelt tartozások, hanem a jövőbeni, szerződésben vállalt fizetési kötelezettségek is szerepelnek benne.

Fontos: A számításhoz szükséges könyvelési adatok (rövid lejáratú kötelezettségek, forgóeszközök, pénzügyi egyenlegek) az Almetra rendszerbe ügyviteli rendszer integrációval vagy egyéb interfészeken keresztül érkeznek be – így a projektadatok és a könyvelési adatok valós időben, automatikusan összekapcsolódnak.

Egy ilyen dashboard-szintű mutató nemcsak a pénzügyi vezetés, hanem a tulajdonosi döntéshozatal számára is kritikus információt jelenthet – előre jelzi, ha a kötelezettségek feltorlódása várható.

3. DSO (Days Sales Outstanding) – a kintlévőségi ciklusidő

A DSO a cash flow „keringési sebességét” méri. Ez az egyik leggyakrabban használt working capital mutató a pénzügyi kontrollingban és a treasury menedzsmentben. Azt mutatja meg, hány nap telik el a számla kiállítása és a pénz tényleges beérkezése között.

A képlet

DSO = (Kintlévőségek / Havi átlagos árbevétel) × 30

Értelmezés

- 30–45 nap → egészséges fizetési fegyelem

- 45–60 nap → figyelmeztető zóna

- 60+ nap → a vállalat gyakorlatilag az ügyfelei hitelezőjévé vál

Miért ennyire lényeges ez az építőiparban?

Az építőipari projektek sajátossága, hogy az elvégzett munka értékesítése és kifizetése között gyakran hosszú idő telik el. A teljesítésigazolás, a műszaki ellenőri jóváhagyás és a pénzügyi elfogadás több szereplős láncon megy keresztül, ahol minden lépés újabb napokat vagy heteket jelenthet.

Ha a DSO értéke folyamatosan nő, az nemcsak likviditási problémát jelez, hanem rendszerszintű folyamat-hibát is:

- a teljesítésigazolás adminisztrációja lassú

- a számlázási folyamat nem automatizált

- a szerződéses fizetési feltételek túl hosszúra vannak szabva

A DSO egy korai előrejelző mutató – akkor jelez, amikor a cash flow még „papíron egészséges”, de a tényleges pénzáramlás már lassul.

Példa: Egy cég 150 millió forint kintlévőséggel rendelkezik, havi átlagos árbevétele 60 millió forint.

- DSO = (150/60) × 30 = 75 nap

Ez kritikusan magas érték – átlagosan 2,5 hónapot kell várni a pénzre. Ha ez a trend folytatódik, komoly likviditási válság fenyeget.

Az Almetra-rendszerben

Az Almetra számla- és kifizetés-adatokat integráltan kezeli, így a DSO automatikusan számítható:

- projekt szinten: az egyes szerződésekhez tartozó kifizetések átfutási ideje alapján

- vállalati szinten: az összesített kintlévőség és árbevétel viszonyából

A DSO-idősor jól használható dashboard indikátor: egyetlen pillantással látszik, ha a fizetési fegyelem romlik, és a vállalat cash-flow sebessége csökken. Pénzügyi szempontból ez a mutató „a cég pulzusa”.

4. Backlog to Working Capital Ratio – a jövőbeni kapacitás aránya

A Backlog to Working Capital mutató a jövőre fókuszál: megmutatja, mekkora vállalt munkamennyiség (hátralévő szerződéses érték) áll szemben a cég azonnali pénzügyi kapacitásával (forgótőke).

A képlet

Backlog to WC = Hátralévő szerződéses munkák értéke / (Forgóeszközök – Rövid lejáratú kötelezettségek)

ahol:

- Hátralévő szerződéses munkák értéke (Backlog) = az aláírt szerződések teljes értéke, amelyből még nem került teljesítésre és számlázásra semmi

- Forgótőke (Working Capital) = Forgóeszközök (készpénz + bankszámla + készletek + vevőkövetelések) – Rövid lejáratú kötelezettségek (szállítói tartozások + rövid távú hitelek + egyéb fizetendő tételek)

A forgótőke tehát azt a rendelkezésre álló pénzügyi puffert mutatja, amellyel a cég az új projektek előfinanszírozását meg tudja oldani, mielőtt az első kifizetések megérkeznének.

Értelmezés

- < 1:1 → túl kevés jövőbeni munka, pipeline-apadás veszélye

- 1–3:1 → optimális, pénzügyileg kiegyensúlyozott működés

- > 3:1 → túlterhelt, likviditási kockázat – a cég több munkát vállalt, mint amennyit biztonságosan elő tud finanszírozni

A stratégiai jelentősége

A legtöbb építőipari cég a növekedést az új szerződések számával méri. Csakhogy az új szerződés nem automatikusan jó hír: ha a forgótőke nem elegendő, minden új szerződés pénzügyi kockázatot is jelent.

Egy 3-as B/WC arány például azt jelenti, hogy a cég háromszor akkora munkamennyiséget vállalt, mint amennyit a jelenlegi pénzügyi kapacitása mellett finanszírozni tudna. Ez nemcsak likviditási gondhoz vezethet, hanem projekt-késésekhez és reputációs károkhoz is.

Példa: Egy cég hátralévő szerződéses értéke 500 millió forint, forgótőkéje 200 millió forint.

- B/WC = 500/200 = 2,5:1

Ez még az optimális tartományon belül van, de ha újabb 300 millió forintos szerződést vállal, az arány 4:1-re ugrik – ez már veszélyes túlvállalás.

Lehetséges megoldások a kockázat kezelésére:

Ha a Backlog-to-Working-Capital mutató túlzottan magas, a cégnek proaktívan kell cselekednie a likviditási válság elkerülése érdekében. A lehetséges megoldások közé tartozik:

- Előleg kérése a projekthez: A szerződéses feltételek kialakítása során megállapodásra jutni a megrendelővel egy esetleges előlegről, segíthet a projekt kezdéséhez és az első fizetési igények fedezetének megteremtéséhez.

- Külső finanszírozás bevonása: A pénzintézetek által nyújtott lehetőségek kihasználása (pl. folyószámlahitel, projektfinanszírozás vagy forgóeszközhitel igénylése) ideiglenesen javíthatja a helyzetet, lehetővé téve a projekt elindítását a saját források kimerítése nélkül.

Az Almetra-rendszerben

A mutató kiszámítása az Almetrában két forrásból történik:

- a szerződés modul biztosítja az összesített szerződésértéket és az eddig igazolt teljesítést

- a pénzügyi modul a forgóeszköz- és kötelezettség-adatokat, amelyek ügyviteli rendszer integrációval vagy API-kapcsolaton keresztül kerülnek be a rendszerbe

A rendszer így automatikusan jelzi, ha a vállalat túlterheli magát vagy épp munka-hiány felé halad. Ez különösen hasznos stratégiai döntéseknél – például új projekt vállalásánál vagy hitelkeret-igénylésnél –, mert pontosan látszik, mekkora pénzügyi tartalék áll rendelkezésre a jövőbeni feladatokra.

A négy mutató közötti összefüggés: a pénzügyi dominóhatás

A négy mutató valódi ereje abban rejlik, hogy nem elszigetelten, hanem egymással összefüggő rendszerként működnek. Egy mutató romlása gyakran láncolatot indít el, amely átcsaphat a többi területre is – ezt nevezhetjük a pénzügyi dominóhatásnak.

Példa 1: A lassú fizetés spirálja

- DSO romlik (60 → 75 nap) → a vevők lassabban fizetnek

- OCF Ratio csökken (1,2 → 0,7) → kevesebb készpénz áramlik be a működéshez

- Backlog to WC arány nő (2:1 → 3,5:1) → a forgótőke csökken, miközben új szerződéseket vállaltak

- CPI romlik (1,05 → 0,95) → likviditási hiány miatt a projektek drágábban valósulnak meg (késedelmi költségek, drágább beszerzések)

Példa 2: A túlköltés hatása

- CPI romlik (1,1 → 0,85) → egy nagy projekt túlköltkezik

- OCF Ratio csökken (0,9 → 0,5) → a projekt nem termel elég cash-t

- DSO romlik (45 → 65 nap) → a negatív projekt miatt a számlázás lelassul, viták keletkeznek

- Backlog-to-WC arány emelkedik (2:1 → 4:1) → a veszteséges projekt felemészti a forgótőkét

Példa 3: Túlvállalás következményei

- Backlog to WC túl magas (5:1) → a cég túl sok munkát vállalt a pénzügyi kapacitásához képest

- OCF Ratio romlik (0,8 → 0,4) → nem jut elég pénz az alvállalkozók fizetésére

- CPI romlik (1,0 → 0,88) → fizetési késedelmek miatt a projektek drágulnak

- DSO nő (50 → 70 nap) → a cég késve számlázza ki a teljesítéseket, mert folyamatosan tűzoltásban van

A pozitív visszacsatolás: amikor minden működik

Természetesen a mutatók pozitív irányban is erősíthetik egymást:

- Jó CPI (>1,05) → hatékony projektek több cash-t termelnek → OCF Ratio javul

- Stabil DSO (30-40 nap) → gyors pénzbeáramlás → több forgótőke → alacsonyabb Backlog-to-WC

- Egészséges Backlog-to-WC (1,5-2:1) → kiegyensúlyozott munkamennyiség → jobb projektfókusz → jobb CPI

Ezért érdemes a négy mutatót dashboard formájában, egyszerre figyelni: így azonnal látható, ha valamelyik kilóg, és milyen láncolatot indíthat el.

Hogyan használható mindez a gyakorlatban?

A négy mutató együtt képes vezetői diagnózist adni a vállalat állapotáról. Idősoros elemzésben:

- A CPI mutatja a projektmenedzsment hatékonyságát és a költségkontroll érettségét

- Az OCF Ratio jelzi a napi működés önfinanszírozó képességét

- A DSO követi a fizetési fegyelem és cash-flow gyorsaság trendjét

- A Backlog to WC méri a vállalat jövőbeni terhelhetőségét és biztonsági tartalékát

Ezek kombinációja nemcsak pénzügyi elemzésre alkalmas, hanem vezetői döntéstámogató eszköz is:

- Segít eldönteni, hogy a vállalat vállalhat-e új projekteket vagy előbb likviditást kell stabilizálni

- Megmutatja, hogy egy projekt-portfólió profitabilitása mögött mennyire egészséges cash-flow áll

- Jelzi, ha rendszerszintű likviditási vagy túlterheltségi kockázat fenyeget

Záró gondolat: a kontroll nem a múlt, hanem a jövő irányítása

Az építőipari cégek többsége a pénzügyi adatokat utólagosan látja, a könyvelés zárása után, amikor már késő beavatkozni. A jövőképes vállalatirányítás kulcsa az, hogy a döntésekhez szükséges mutatók valós időben elérhetők legyenek.

Az Almetra rendszer ezt a logikát követi: a projektadatok, szerződések, bizonylatok integráltan kapcsolódnak össze a könyvelési rendszerből érkező pénzügyi adatokkal (ügyviteli integráció vagy API-kapcsolat révén), így a CPI, az OCF Ratio, a DSO és a Backlog to Working Capital automatikusan mérhető és vizualizálható valósággá válik.

E négy mutató együtt nemcsak a múlt eredményeit értékeli, hanem előrejelzi a jövő kockázatait is. Ezért hívhatjuk őket a vállalat pénzügyi vitáljelzőinek, olyan mutatóknak, amelyek megmutatják, hogy a cég nemcsak ma, hanem holnap is képes lesz-e egészségesen működni.

Szakértői konzultáció

Ha szeretnél egy jól felépített rendszert a napi folyamataidra, keress minket bizalommal. Megmutatjuk, hogyan lehet a káoszból működő projektvezetés — konkrét lépésekkel, magyar építőipari példákon keresztül.

Ismerd meg az Almetrát most!

Ha szeretnéd megtudni, hogyan tud egy ilyen rendszer a te cégedre szabottan működni, ismerd meg az Almetraépítőipari projektmenedzsment szoftvert – amelyet a Procon-X fejlesztett épp az ilyen kihívásokra.